La tecnologia sta entrando progressivamente nelle nostre aziende agricole, come nella nostra vita quotidiana.

I computer si sono inseriti nelle nostre case, poi nelle nostre auto nei trattori, negli attrezzi, nei sensori di temperatura e umidità o nelle stazioni meteorologiche che raccolgono ed elaborano dati nelle aziende agricole.

Poi, 20 anni fa, sono arrivati sul mercato i robot agricoli.

All’inizio piccoli e semplici, sono cresciuti rapidamente: in dimensioni, prestazioni e versatilità.

Oggi lavorano nei campi, nei vigneti, nelle serre, nei vivai o nei frutteti, giorno e notte, senza supervisione.

Possono seminare, diserbare, raccogliere, irrorare per chi è pronto a trasformare il proprio approccio alla tecnica agricola. I robot lavorano molto più velocemente e con grande precisione e offrono soluzioni a tre problemi reali degli agricoltori: la riduzione dei agrofarmaci, la sostituzione della sempre crescente carenza di manodopera e creano tempo libero per occuparsi di altre attività.

L’UE, i governi e le regioni hanno recentemente contribuito a rimuovere l’ultima barriera all’acquisto, fornendo generosi sussidi che rendono l’acquisto dei robot più accessibile.

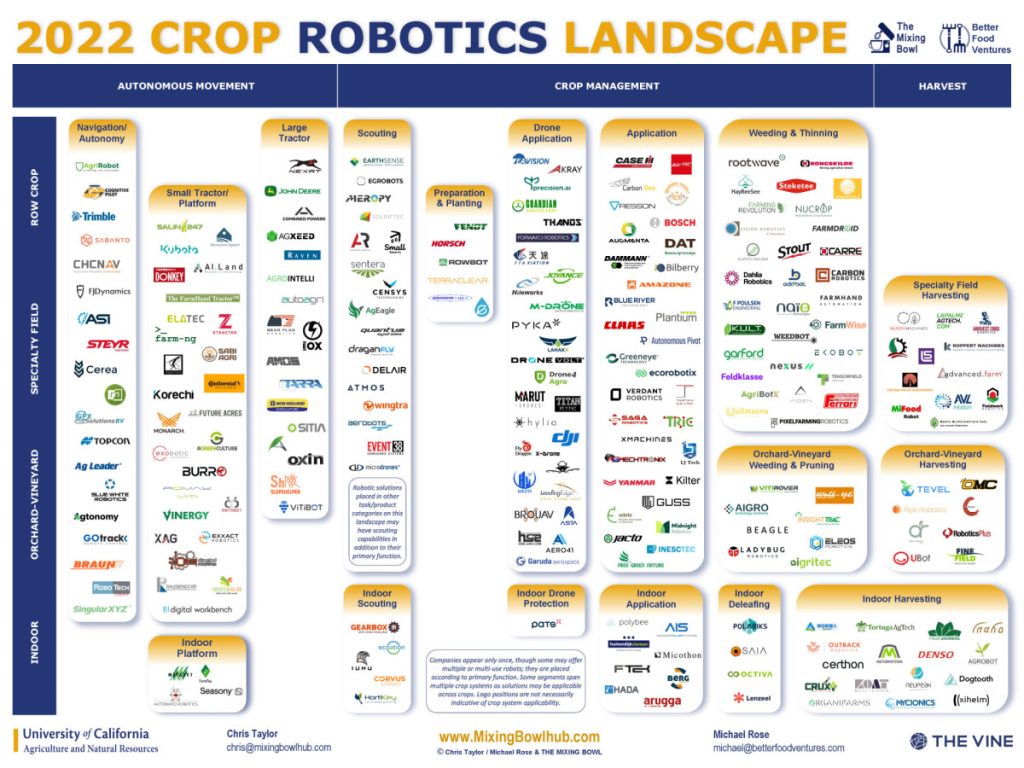

Quali sono le tendenze? Qual è il modo migliore di guardare al mercato? E chi sono i protagonisti?

Vediamo.

2020 – Vendite e maturità aziendale come indicatore di successo

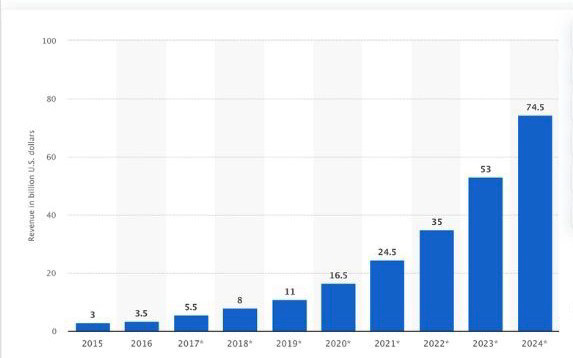

Appena 4 anni fa, ABN Amro ha pubblicato un’analisi approfondita del mercato globale dei robot agricoli, stimandolo in 6,4 miliardi di dollari.

L’analisi mostrava diversi aspetti.

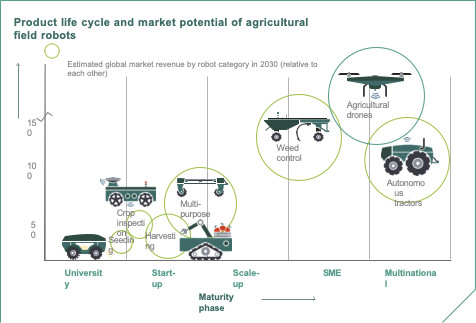

In primo luogo, offriva una classificazione delle categorie di robot in base alla maturità delle aziende e al numero di robot in campo (vedi grafico sotto). Ha mostrato dove si trovavano i segmenti più interessanti con le vendite più elevate. Inoltre, ha analizzato le attività delle multinazionali e ha elencato le principali aziende e startup nei segmenti agricoli.

Le multinazionali si sono concentrate sul rendere più versatile la loro gamma di trattori e attrezzi installati.

Le start-up sono state più dirompenti e si sono concentrate sulle colture più redditizie e ad alto valore aggiunto, in grado di generare vendite per sviluppare ulteriormente i loro prodotti. I problemi principali degli agricoltori sono la mancanza di manodopera e la riduzione di agrofarmaci, per cui il diserbo meccanico è diventato il loro mercato prioritario.

2023- Una prima attenzione alle start-up

Appena tre anni dopo, nel 2023, il quadro era già cambiato. Il mercato nel 2023 era già raddoppiato, raggiungendo i 13,5 miliardi di dollari, prevedendo una crescita annua del 25% e il triplo nei 5 anni successivi.

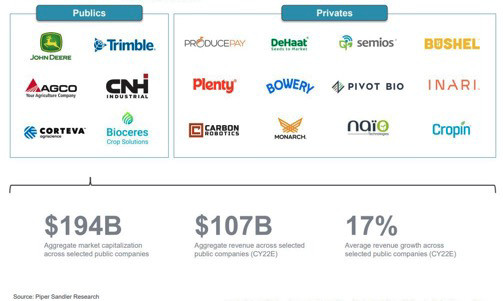

Le grandi multinazionali delle attrezzature agricole sembrano aver sviluppato varianti della stessa strategia: dati, elettrificazione, alta precisione e autonomia. Ma è il mercato delle start-up, sostenute da private equity, ad aver avuto un enorme sviluppo.

Gli studi considerano oggi entrambe le vie di sviluppo, confermando che coesisteranno per un po’ e probabilmente, in futuro, convergeranno e si consolideranno.

Alcune start-up affermano di aver venduto diverse centinaia di robot (vedi grafico sotto).

L’altro aspetto degno di nota è che le start-up del Nord America e dell’Europa si stanno sviluppando in parallelo.

Il mercato e gli sviluppi delle start-up statunitensi e canadesi sono influenzati dalle grandi aziende agricole del sud degli Stati Uniti, con coltivazioni per tutto l’anno, mentre gli operatori europei si rivolgono ad aziende agricole di dimensioni ben inferiori ai 100 ettari, con stagioni scandite.

2024 – Prime tendenze e consolidamenti

La corsa è iniziata e il valore del mercato è ora sufficientemente interessante da attirare investitori esterni.

Le multinazionali hanno visto questa tendenza 20 anni fa e ora stanno acquisendo aziende per accelerare lo sviluppo nel mercato dell’irrorazione di precisione (John Deere e Blue River), della guida e dell’autonomia (CNH e Raven), dell’elettrificazione (SDF e Vitibot o l’investimento di CNH in Monarch).

Le startup stanno mostrando alcuni primi successi, guadagnando mercato e facendo presa sugli agricoltori, con decine di robot che lavorano nelle aziende agricole in diversi Paesi. Altre startup hanno fatto perno sulla loro idea originale, passando da robot autonomi che gestiscono attrezzi di alta precisione a semplici attrezzi intelligenti, ad esempio. È il caso di Carbon robotics, Ecorobotix e Stout. Questa nuova attenzione ha ridotto la complessità dello sviluppo e il tempo di commercializzazione.

La nostra analisi

Abbiamo sviluppato analisi per ogni segmento, concentrandoci sulle colture in campo, sui vigneti e sulle piattaforme portanti. Abbiamo escluso le aree di nicchia o specializzate, come la robotica animale e le mietitrebbie. Abbiamo anche tralasciato gli UAV o i droni, che devono ancora affrontare enormi vincoli normativi in Europa e non risolvono il problema della manodopera, in quanto richiedono piloti e supporto umano.

Abbiamo osservato le multinazionali nelle loro azioni e nei loro eventi in ordine cronologico.

Le startup sono state suddivise in base alla maturità dei prodotti e ai segmenti in cui operano.

Nella prossima serie di newsletter esploreremo cinque aree della robotica da campo.

– Le principali multinazionali occidentali, dato che i produttori cinesi rimangono per lo più nazionali.

– Vigneto e fruttetio

– Trattori autonomi

– Portattrezzi robotizzati, detti anche « rover ».

– E attrezzi hi-tech collegati a trattori o rover

Sintonizzatevi sulla nostra newsletter di febbraio per la prima puntata.